Sparkonto - så får du bäst sparränta!

Välj rätt sparkonto och få högst sparränta på insatt kapital. Välj mellan sparkonto med fria insättningar och uttag eller fasträntekonto. Denna guide förklarar skillnaden mellan olika sparkonton, vad som påverkar räntan samt när andra sparformer kan vara bättre.

TV-klipp och nyheter

TV-klipp och nyheter

1. Sparkonto med ränta i korthet

Sparkonto är ett bankkonto som ger dig ränta på insatt kapital. Det finns två olika kategorier av dessa: de med fria uttag samt de med bindningstid (fasträntekonto). Dessa förklaras ingående längre ner i artikeln.

1. Få ränta på dina sparpengar! – Ha inte mer än nödvändigt på ditt lönekonto. För istället över till ett sparkonto och få sparränta. Kontoformen är exempelvis mycket bra för buffert och kortsiktigt sparande.

2. Samma sparränta för alla! – Den sparränta som banken presenterar på sin hemsida gäller för samtliga kunder. Det finns alltså inget förhandlingsutrymme så som på bolån.

3. Fasträntekonto har oftast högre ränta! – Generellt ger bankerna högst ränta på ett fasträntekonto. Men dessa har bindningstid vilket innebär att uttag inte förväntas ske under denna tidsperiod. Behöver pengarna vara tillgängliga är sparkonto med fria uttag bättre.

Jämför och få bästa sparräntan!

Idag är det inte ovanligt att ha hela sin ekonomi på en och samma bank för att det upplevs ”enkelt och överskådligt”. Men faktum är att detta kan vara skadligt för din plånbok i långa loppet. Med dagens teknologi behöver det inte ta mer än fem minuter för att jämföra banker och öppna ett sparkonto hos en annan bank. Genom att jämföra banker online så kan du spara hundralappar varje år.

Under de senaste åren har jämförelsetjänster online gjort detta smidigare än någonsin, då dessa sajter hämtar samtliga bankers sparräntor och ställer dessa mot varandra. Därefter kan man enkelt gå in och jämföra de som man tycker känns mest relevanta. Man kan jämföra såväl rörliga som bundna räntor, och se vilka förmåner som tillkommer hos varje enskild bank. Dessa tjänster minskar drastiskt tiden man behöver lägga på att individuellt jämföra varje bank.

Det är värt att göra en jämförelse varje år för att se till att man har bästa möjliga förutsättningar för sin ekonomi. Genom att göra en grundlig jämförelse och ett informerat val kan man leva med ett tryggare sparande och en säkrare framtid.

Sparkonto med rörlig sparränta

Sparkonto med rörlig sparränta är det mest flexibla alternativet. På de flesta konton kan valfritt antal insättningar och uttag ske utan att någon avgift behöver betalas. På dessa konton kan banken ändra räntenivån var tredje månad.

Sparräntan kan ändras var tredje månad

Gratis insättningar och uttag

Passar för...

Sparkonto med fria uttag passar exempelvis vid ett buffertsparande. Det är pengar du snabbt kan behöva komma åt samtidigt som du vill kunna fylla på bufferten när som helst.

Visserligen ger banken något lägre sparränta på dessa sparkonton, men du får istället en stor flexibilitet med fria insättningar och fria uttag.

Insättningar

Insättningar kan ske hur ofta som helst och är i regel utan något krav på belopp.

Uttag

Uttag är i regel gratis. Det kan ske ett fritt antal gånger per år utan att det uppkommer någon kostnad. Men det finns vissa få undantag. Ett fåtal banker har begränsningar för hur många gratis uttag som får ske per år. Om ytterligare uttag sker dras automatiskt en avgift per tillfälle.

En rekommendation är att undvika dessa konton då poängen med dessa är att snabbt, och gratis, kunna sätta in och ta ut pengar löpande.

Fasträntekonto / Bunden sparränta

Ett fasträntekonto är ett sparkonto med exakt samma räntenivå under en vald bindningstid. När kontot öppnas väljs bindningstiden och du vet därmed vilken avkastning du kan förvänta dig för denna period. Pengarna är helt, eller delvis, låsta vilket gör att uttag inte förväntas ske under denna period.

Fasträntekonto passar för...

Ett fasträntekonto passar för dig som med säkerhet vet att du inte behöver pengarna under bindningstiden. Det ger oftast lite högre sparränta än rörligt alternativ och passar därmed dig som vill nå högre avkastning.

• Samma sparränta över bindningstiden

• Uttag förväntas inte ske under bindningstiden

Insättningar

Ett valfritt belopp överförs till kontot när det öppnas. Ofta finns det ett lägsta belopp som krävs, exempelvis 1000 kr, 5 000 kr eller 10 000 kronor. Efter att kontot öppnats och pengar överförts dit kan inte några fler insättningar ske.

Efter bindningstiden

Efter bindningstiden betalas pengarna automatiskt ut till kopplat bankkonto eller bankens sparkonto med rörlig ränta. Önskas pengarna återigen placeras på ett fasträntekonto behöver detta ännu en gång öppnas. Det finns däremot ett undantag – automatisk förnyelse på 3 månaders bunden sparränta.

”Automatisk förnyelse” – 3 månader

Ett par banker erbjuder ”3 månaders bunden ränta med möjlighet till automatisk förlängning”. När dessa öppnas får du välja mellan två alternativ gällande vad som ska hända efter tre månader:

• Utbetalning till konto – Pengarna betalas ut till ett annat konto. Detta i likhet med vad som beskrivs ovan vid rubriken ”Efter bindningstiden”.

• Ny bindningstid – Väljs automatisk förlängning kommer pengarna att återigen bindas på tre månader på samma fasträntekonto. Detta till den aktuella sparränta som banken då erbjuder.

Uttag i förtid från fasträntekonto

En punkt som skiljer sig stort mellan bankerna är om uttag kan ske innan bindningstiden är slut och vad detta i så fall innebär för kostnader. De vanligaste alternativen är följande:

Förlorar all ackumulerad ränta - Du får göra uttag i förtid men kommer då att förlora all ränta som tjänats in fram till det datumet. Det går att se hur stort belopp det är genom att logga in på bankens hemsida eller kontakta banken.

Procent på uttaget belopp - Ett annat alternativ är att en avgift, som motsvarar en viss procent av uttaget belopp, måste betalas. Det kan exempelvis vara 1% eller 2%. Sker ett uttag på 10 000 kronor, och avgiften är 2%, kostar detta 200 kronor. Det kan även finnas en lägsta nivå för denna avgift, i vissa fall så hög som 1000 kronor.

Ränteskillnadsersättning - En lite mer komplicerad avgift att beräkna är ränteskillnadsersättning. Om banken tar ut en sådan avgift, vid uttag från bundna sparkontot, beräknas avgiften utifrån ett flertal olika faktorer. Bland annat påverkas avgiften av ränteläget i landet, bankens sparränta och kvarvarande bindningstid. Ett exempel är att Nordea, år 2023, tog ut denna avgift vid uttag från ett fasträntekonto. Detta med en lägsta nivå på minst 300 kronor. Med andra ord är uttagen riktigt dyra.

Uttag är omöjligt - Det finns även banker som inte tillåter förtidsuttag alls från deras fasträntekonton. Det innebär att du inte kan få ut pengarna i förtid oavsett behov. Även om vissa alternativ ovan har höga avgifter så är det här det sämsta alternativet. Detta utifrån att du inte ens har möjlighet till uttag.

Finns bara sparkonton med insättningsgaranti

Samtliga sparkonton i Sverige omfattas av den statliga insättningsgarantin. Tidigare var det även möjligt att erbjuda sparkonton utan insättningsgaranti men efter en lagändring, i början av 2022, är dessa förbjudna. Statlig insättningsgaranti innebär i korthet följande:

Insättningsgarantin innebär att du får ersättning av staten om den bank eller institut där du har dina pengar går i konkurs. /Riksgalden.se

Om den bank där du har sparkontot går i konkurs kommer staten, via Riksgälden, att ersätta dig för den summa som du har på banken. Detta med en summa upp till 1 050 000 kronor per person och bank eller finansiellt institut. Garantin omfattar samtliga bankkonton i Sverige, som exempelvis lönekonton, sparkonton och investeringssparkonton.

Eftersom banken har information om sina kunder kan Riksgälden se till att ersättning betalas ut inom ett par dagar efter att banken gått i konkurs. Detta sker antingen till ett annat konto, tillhörande personen, eller via en uttagsavi.

Få bäst ränta på sparkonto - Jämför utifrån...

Utgå från dina egna ekonomiska förutsättningar när du väljer sparkonto. Självklart är det bra att jämföra sparräntor och välja den bank som erbjuder bäst, men det finns även andra saker att tänka på.

Nedan presenteras några faktorer att ta ställning till innan, och under tiden, du jämför olika sparräntor.

1. Rörlig eller bunden sparränta?

Börja med att fundera på om du vill ha rörlig eller bunden ränta. Detta både utifrån räntenivån på de bägge alternativen samt hur sannolikt det är att du behöver pengarna inom några månader. Läs mer om fördelarna och nackdelarna på de bägge alternativen i kapitel 2 och 3.

Ha alltid din buffert på ett sparkonto med fria insättningar och uttag. Du får då ränta på insatt kapital samtidigt som pengarna är lättillgängliga om de snabbt skulle behövas.

2. Flexibelt - Välj 3 mån

Allt fler banker börjar erbjuda bunden ränta i 3 månader. Det kan vara ett alternativ för att få högre ränta men utan att behöva binda upp pengarna under ett helt år.

Den sparränta som storbankerna erbjuder på ”3 månaders bundet” är ofta i nivå vad nischbankerna erbjuder på rörligt. Kan du tänka dig ha kapitalet på en annan bank kan det alltså vara mer fördelaktigt. Via länken kan du läsa mer om olika banker och dess erbjudande vad gäller sparränta.

3. Jämför sparränta

När du bestämt dig för rörlig, bunden eller en mix av dessa, kan en jämförelse ske av bankernas sparkonton och räntenivåer.

Jaga inte hundradels procent högre sparränta utan välj istället bank utifrån var du känner dig bekväm att ha dina sparpengar. Det spelar i mångt och mycket ingen roll om du exempelvis får 3,15 % eller 3,18 % då det gör en ytterst liten skillnad i avkastning.

4. Bunden räntan – Vad händer vid uttag i förtid?

Om du väljer ett fasträntekonto bör du kontrollera vad som händer om du gör ett uttag i förtid. Även om tanken inte är att ta ut pengarna i förväg så kan oväntade händelser i livet förändra den ekonomiska situationen. Att exempelvis behöva betala 2% av beloppet kan ändå vara bättre än att inte kunna ta ut pengarna alls. Detta framför allt om du inte har annat sparande att ta av.

Notera i kalendern när bindningstiden löper ut och pengarna därmed automatiskt överförs till ett annat konto. Då kan du direkt agera och välja om de ska placeras med ny bindningstid eller om kapitalet ska användas till annat syfte.

5. Se över uttag – vissa flera dagar

Hur fort kommer du behöva pengarna vid ett uttag? Hos de flesta bankerna sker uttaget på någon minut. Men hos ett par aktörer kan uttaget ta 4 - 5 bankdagar och hos enstaka måste ansökan om uttag ske via blankett.

Buffertsparande ska vara lätt att nå. Att ha sitt buffertsparande på ett sparkonto är rekommenderat men välj i så fall ett konto med möjlighet till snabbt uttag.

6. Jämför sparränta årligen

Genom att se över sin privatekonomi, en gång per år, går det att spara en hel del. Kanske är det värt att flytta sparkapital till annan bank eller avsätta en summa till aktiefonder.

Se över ditt kortsiktiga och långsiktiga sparande samt jämför försäkringar, lån, elavtal och abonnemang en gång per år. Ofta går det att spara någon tusenlapp per år genom att se över detta.

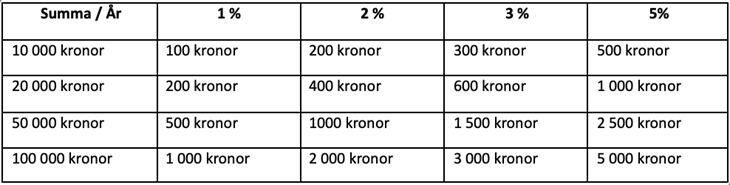

Räkna ut ränta på sparkonto

Nedan har vi räknat ut räntan på sparkonto utifrån belopp och procentsats. Summan är beräknad på ett år och innan skatt är betald.

Avkastning – Inte den stora fördelen

Som visas ovan är avkastning inte speciellt hög per år även om högre belopp finns på sparkontot. Men dessa konton bör inte heller användas med målet att få hög avkastning, då passar räntefonder, aktiefonder eller blandfonder bättre.

Den primära fördelen med sparkonto är istället att det är helt riskfritt. Du kan inte förlora ditt kapital tack vare att det är skyddat av statlig insättningsgaranti. Dessutom kan du tjäna sparränta under tiden.

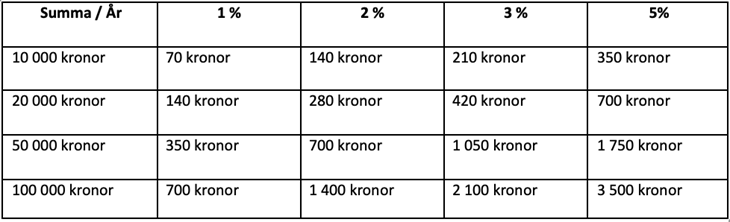

Efter skatt

Innan bankerna betalar ut intjänad sparränta dras 30 % bort som automatiskt betalas till Skatteverket. Efter ett år kommer du därmed att få följande summa beroende på belopp och procentsats. De siffror som anges är alltså efter att skatten är dragen.

Ränta-på-ränta

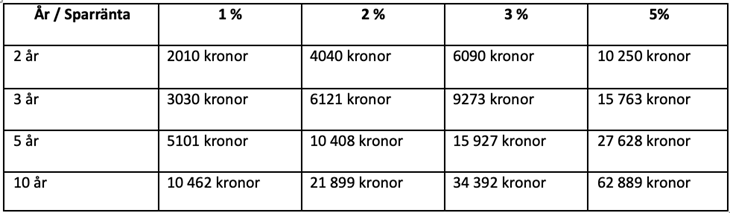

Om sparat belopp, och ränteintäkten, sätts in på ett sparkonto kommer det uppstå en ”ränta på ränta”-effekt. Det innebär att du år två även får ränta på den ränteintäkt du fick första året. På så vis ökar ditt saldo på kontot snabbare. Nedan visas exempel på detta på ett bundet sparkonto med 100 000 kronor.

Sparränta vs Effektiv ränta

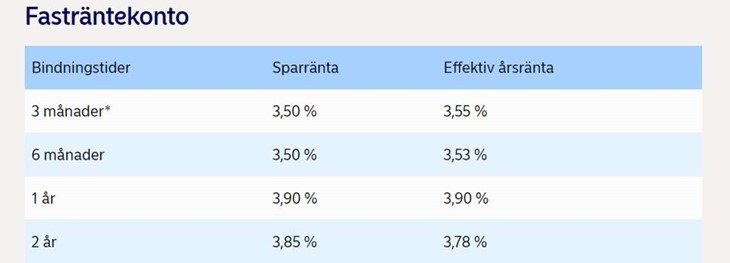

I vissa fall presenterar bankerna både aktuell sparränta samt effektiv årsränta. Den effektiva sparräntan visar hur mycket som personen hade fått om pengarna hade varit inom denna sparform i exakt ett år. Bilden nedan visar Nordeas räntenivåer i augusti 2023. Som visas skiljer sig den effektiva räntan något mot nivån på sparräntan – med undantag för bundet i 1 år.

Exempel 2 år

Du öppnar ett sparkonto med bindningstid på 2 år och får 3,85% per år. Sätter du in 100 000 kronor innebär det 3 850 kronor per år dvs. totalt 7 700 kronor. Eftersom effektiv ränta beräknas på ett år innebär det att du sätter in 100 000 kronor och får 3,78% första året. Du får därmed 3 780 kronor. Under kommande år har du 103 780 kronor på kontot och får 3,78% på denna summa. Totalt efter två år har du fått totalt 7 702 kronor.

När bör inte sparkonto väljas?

Oavsett kontoform passar sparkonto bäst vid ett kortsiktigt sparande. Kan du behöva pengarna inom ett år är ett konto med fria uttag en rekommendation. Vet du att pengarna inte behövs förrän tidigast om ett år kan fasträntekonto väljas för att nå högre sparränta. Vid långsiktigt sparande, längre än fem år, brukar däremot andra sparformer rekommenderas. Men allt handlar om vilken risknivå som kan accepteras.

Exempel – Ränta på kort sikt

Nedan visas värdeutvecklingen av en räntefond (grön linje) i förhållande till utvecklingen av svenska aktiebörsen under ett år. Räntan ger en lugn, stabil och förutsägbar avkastning över denna tid. Detta medan börsens värde gått kraftigt upp och ned. Exemplet visar tydligt varför sparkonto, eller korta räntefonder, är bäst vid ett kortsiktigt sparande. Risken är helt enkelt för stor att värdet gått ner under denna tid och att du får sälja med minus efter ett år.

Exempel – Aktier på lång sikt

Nedan visas räntefond (grön) i förhållande till börsens utveckling (orange) under en femårsperiod. Som visas kan ränta vara bra under kortare perioder men ett långsiktigt sparande, över fem år eller längre, brukar rekommenderas ske i aktiefonder eller blandfonder.

FAQ

Om att välja bank och konto

Vilken bank ger högst sparränta?

Vilken bank som ger bäst ränta på sparkonto varierar över tid. På konto med rörlig ränta erbjuder generellt storbankerna ett sämre alternativ.

Vad ska man ha för sparkonto?

Välj rörlig ränta om du kan behöva pengarna inom några månader. Det är exempelvis bra att ha sin buffert på ett sparkonto med rörlig ränta. Med bunden ränta ges generellt högre nivåer men då måste du vara säker på att du inte behöver pengarna inom bindningstiden.

Vad är det för skillnad på bankkonto och sparkonto?

Bankkonto är oftast ett lönekonto, dvs. dit pengarna sätts in från arbetsgivaren och varifrån du betalar dina räkningar. Dessa har ofta ingen, eller mycket låg sparränta. Ett sparkonto är till för att spara pengar och ger därmed bättre avkastning.

Om rörlig eller bunden sparränta

Vad innebär bundet sparkonto?

Ett bundet sparkonto innebär att uttag inte förväntas ske under bindningstiden. Du vet även exakt hur hög ränta du kommer att få då detta bestäms i samband med att kontot öppnas.

Ger bundet eller rörligt mest avkastning?

Generellt ger bunden ränta högre sparränta.

Vad påverkar bankernas nivå på sparkontot?

Det som främst påverkar bankernas sparränta är Riksbankens styrränta. Styrräntan påverkar nämligen hur mycket bankerna får i avkastning när de sätter in pengar hos Riksbanken. Ju mer de får, desto mer kan de ge till sina kunder.

Om ränta och avkastning

Vad blir sparräntan på en miljon?

Om du har en miljon på banken får du 10 000 kronor i avkastning per procentenhet i inlåningsränta. Om banken erbjuder 2,5 % får du alltså 25 000 kronor före skatt.

Hur betalas skatt på sparkonto?

I samband med att en svensk bank betalar ut sparräntan beräknas även skatten, vilken är 30%. Denna summa betalas automatiskt in till Skatteverket och kommer att presenteras på deklaration. Som privatperson behöver man alltså varken beräkna eller rapportera in ränteintäkten.

Vad menas med ackumulerad ränta?

Ackumulerad sparränta är intjänad men inte ännu utbetald. Ett exempel är de konton där samtliga ränteintäkter betalas ut i slutet av året. Hos dessa går det att se hur mycket som ackumulerats (samlats ihop) fram till dess.

Hur fungerar ränta på sparkonto?

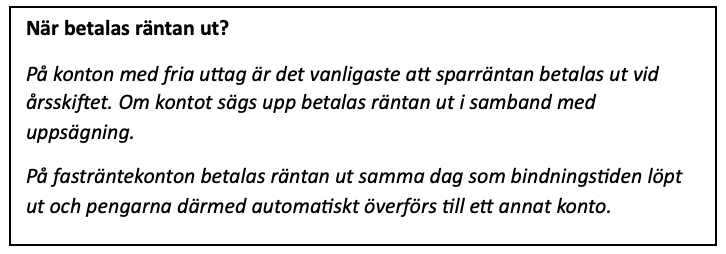

Du tjänar sparränta varje dag som pengarna sitter på ett sparkonto. Dessa betalas vanligtvis ut en gång per år men det finns även konton med utbetalningar oftare. Har du exempelvis 10 000 kronor, och en sparränta på 2%, får du 200 kronor före skatt efter ett år.

LÄS SENASTE E-TIDNINGEN

SENASTE I EKONOMIGUIDE

Sjögren vill sprida kärlek – nya biljettsläpp på Alla hjärtans Dag

TV-klipp och nyheter

Vall för en miljard kronor ska stoppa översvämningar

Spektakulärt projekt ska rädda staden i hundratals år

Lotta står för godfikan när människor möts

Maleviks kakhus tummar inte på kvaliteten

LÄS SENASTE E-TIDNINGEN

SENASTE NYTT

DÖDSANNONSER

Joakim är Frillesås egen riddare i full rustning

Råkar du ha en stålbrynja eller medeltida soldatkläder i garderoben? Då är du välkommen till riddarbatalj i Frillesås i sommar. Bakom evenemanget står en dansk historiker som blev så fascinerad av riddarkulturen att han skaffade full rustning och lärde sig rida. – Folk förstår inte idag vad det innebar att vara en riddare!